2020/03/04

年末調整と確定申告の違い|会社員で確定申告が必要なケースも説明

年末調整は、一年間の所得に応じて税金の額を決めるために必要なものです。会社員などの給与の支払いを受けている方は、会社で年末調整を行わなくてはなりません。ただし中には、年末調整のみでは不十分な方もいます。

年末調整で不十分な場合には、加えて確定申告を行う必要があり、不十分な状態で放置していると所得隠しや脱税を疑われる可能性があります。罰則が生じる場合もあるため、必ず確定申告を行いましょう。

この記事では、年末調整と確定申告の違い、確定申告が必要となるケースや確定申告書の作成方法を紹介します。

この記事の目次

[閉じる]1.年末調整と確定申告の違いとは?

年末調整とは、会社員が給与所得に応じて収めるべき税額を計算し、確定する手続きのことです。所得税は毎月給与から天引きされますが、あくまで概算に過ぎず、場合によっては本来支払うべき金額に比べて多く納付していることもあります。

一年間の所得合計が確定する年末に、生命保険料など各種控除を含めて計算することで、最終的な税額が決定します。算出された最終的な金額に応じて、税金の追加徴収または還付などが行われます。

年末調整の手続きは勤務先で代行してくれるため、会社員が自ら税務署へ手続きに訪れることはありません。

ただし、確定申告の必要がある場合は自ら手続きを行わなくてはならないため、申告漏れに注意してください。

確定申告とはすべての所得について申告し、所得税額を決定するための手続きです。

年末調整は会社より支払われる給与所得に対して行われるものですが、確定申告は副業や株・不動産などを含めた様々な所得に対して行われます。

年末調整と同じく、一年間の所得金額を元に計算します。ただし、会社で行われる年末調整とは手続きの時期が異なり、申告期日があるため、申告忘れに注意しましょう。

2.確定申告が必要なケース

確定申告は年末調整を行っていない方や、一定の条件を満たす方に申告の義務が生じます。

以下にあげるいずれかの条件に当てはまる方は、確定申告が必要です。

- ・本業以外の所得がある(事業所得・不動産所得など)

- ・一時的な所得がある(退職所得・譲渡所得など)

個人事業主など事業所得がある方はもちろん、不動産など不労所得がある方も対象となります。退職所得(退職金)のように毎年発生するものではない所得も控除対象に含まれるため、例年とは異なる収入があった場合は注意してください。

上記条件にあてはまらず年末調整を行った方や、会社で年末調整を済ませた方は、基本的に確定申告をする必要はありません。

ただし、「年末調整では申告できない控除がある」「控除の申請を忘れた」などといった場合には、年末調整後に改めて確定申告が必要となります。

ここからは、上記のように年末調整を行っても確定申告が必要なケースについて、詳しく解説します。

2-1.年末調整を行っても確定申告が必要なケース

年末調整の手続きは、正社員はもちろんパート・アルバイトといった非正規雇用であっても、基本的には会社側が行ってくれます。そのため、会社員は確定申告を行う必要がありません。

ただし、以下の条件に当てはまる場合は、たとえ会社で年末調整を済ませていても改めて確定申告の手続きを行う必要があります。

| 確定申告が必要なケース | 具体的な事例 |

|---|---|

| 2か所以上から給与がある | A社で週2日、B社で週3日働いている |

| 副業所得が20万円以上ある | 不動産投資で毎月家賃収入が50万円入る |

| 給与収入が一定額を超える | 年収が2,000万円以上 |

| 年末調整で対象外の控除がある | 医療費控除(10万円以上)など申告できる控除がある |

| 住宅ローン控除がある | 初年度分の住宅ローン控除がある(2年目以降は年末調整で行うため) |

| 年度途中で退職した | 退職したまま再就職していない(新しい会社で年末調整が受けられない) |

| ふるさと納税を多く行った | 6か所以上の自治体にふるさと納税を行った |

給与以外の所得がある以外にも、医療費控除のように特定の控除がある方も確定申告が必要です。申告を行うことで払い過ぎた税金がある場合には還付が受けられるため、期日内に忘れず申告しましょう。

2-2.年末調整で控除の申請を忘れたケース

提出書類(控除証明書)の用意に時間を要してしまった場合など、何らかの理由によって年末調整で申請できなかったものは、確定申告で改めて申請することができます。

年末調整後に確定申告で改めて申請できるものは、以下のとおりです。

| 確定申告が必要なケース | 具体的な事例 |

|---|---|

| 生命保険などの記入漏れ | 生命保険・地震保険・小規模企業共済掛金控除を記入し忘れた |

| 社会保険料の記入漏れ | 国民年金・国民健康保険を自分で支払っているにもかかわらず記入し忘れた |

| 住宅ローン控除がある | 2年目以降の住宅ローン控除を記入し忘れた |

| 扶養家族の変更 | 子どもが生まれたことを報告していない |

| 配偶者の有無の変更 | 配偶者控除・配偶者特別控除の範囲内である配偶者について記入し忘れた |

会社で加入している社会保険のように、会社側が把握しているものは年末調整に含まれているため申請する必要はありません。ただし、個人で支払っている民間保険会社の生命保険料控除や国民年金などは、年末調整時に記入する必要があります。

記入し忘れた場合は、確定申告で申請しない限り税金の算出時に含まれることはないため、必ず期限内に手続きを済ませましょう。

2年目以降の住宅ローン控除や扶養家族・配偶者に関する申告も対象です。

3.確定申告書の作り方

確定申告書の提出は、「手書きで書類に記入する」「確定申告書作成コーナーを利用する」「確定申告ソフトを利用する」の3つの方法から選ぶことができます。

それぞれの方法について詳しく解説します。

■手書きで書類に記入する

手書きの場合は、税務署や確定申告会場で配布されている書類を入手する必要があります。市区町村の担当窓口や指導相談会場でも入手できる他、国税庁のホームページ上からダウンロードすることも可能です。

配布場所まで行くことやダウンロードが難しい場合は、所轄の税務署に連絡することで郵送配布に対応してもらうこともできます。

用紙には詳しい書き方が印刷されているため、説明内容に従って項目を埋めます。市販の確定申告に関するマニュアル本や国税庁のホームページ上の解説を参考する他、税務署や確定申告会場でアドバイスを受けることもおすすめです。

■確定申告書作成コーナーを利用する

特別なソフトや機械を用意せずとも、確定申告書作成コーナーを利用することでオンライン申請ができます。国税庁のホームページよりアクセスできる「確定申告書作成コーナー」で、必要事項を画面の指示に従って入力するのみの手軽な方法です。

自動で計算してくれるメリットがありますが、源泉徴収や各種控除の入力画面は見落としやすい部分が多いため、注意しましょう。自分自身である程度計算しておくと、入力内容の誤りに気づきやすくなります。

■確定申告ソフトを利用する

民間会社が提供する確定申告ソフトを利用した申請も可能です。合計所得や控除額など必要事項を画面の指示に従って入力すると自動で計算してくれるタイプが多く、手軽に確定申告を済ませることができます。

各種口座や会計ソフトとの連携機能があるタイプや、サポートサービスの充実したソフトもあるため、自分に合ったものを選べる点が大きなメリットです。

3-1.確定申告の提出方法・提出期限

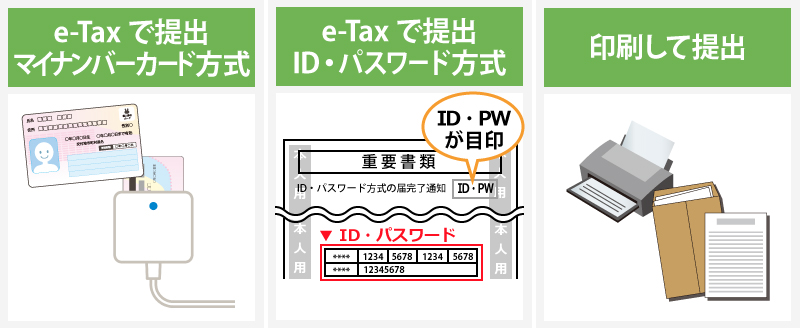

確定申告の書類提出は、税務署へ直接持参する他、インターネットの専用サイト(e-Tax)を利用した方法も可能です。

郵送でも受け付けていますが、到着日が提出期限を過ぎないよう注意してください。

確定申告の書類提出期限は、すべての提出方法で3月15日に統一されています。

注意すべきは、確定申告のための計算の結果、追加で納付すべき税金があった場合です。税金の納付期限も3月15日に定められているため、追加納付の可能性がある方はスケジュールに余裕を持って確定申告の書類作成を進めましょう。

ただし、提出・納付期限の3月15日が祝・祭日(休み)の場合は、翌平日が期限となります。

4.まとめ

年末調整と確定申告の違いは、「税金についての計算や手続きを会社側で代行してくれるか否か」のみではありません。年末調整を行っている場合も所得状況などによって改めて確定申告が必要となるため、毎年必ず所得や控除についてチェックしましょう。

確定申告とは、納めるべき税金を決める他に、還付金や控除を正しく受けるためのものでもあります。毎年必ず確定申告が必要か確認し、正しく税金を納めるとともに、受け取れる還付を見逃さないようにしましょう。

-

人事・労務ご担当者様必見!雇用保険・社会保険・労働保険の電子申請クラウドシステム。

-

マイナンバー対策はお済みですか?

マイナンバーの管理ルールに基づいた適切な取り扱いが行えます。 -

離職票などの配付もシステム内で完結。マイナンバーの収集も安全かつ効率よく。ワークフロー・クラウドシステム DirectHR

-

入力をしない・させない、だから迷わない年末調整申告を実現!法令改正にもスムーズに対応。

「年に1回の作業だからこそ」申告者の煩わしさを軽減します。 -

#年末調整 #スマホで申告 #問い合わせ減少

-

#年末調整 #使いやすさ #わかりやすさ

-

マイナンバーや手続進捗管理も国内データーセンターで高セキュリティ管理。年間340万を超える電子申請の実績!

-