2020/01/27

扶養控除申告書とは?対象範囲から書き方まで詳しく解説!

会社に勤めていると、会社から扶養控除申告書の提出を求められることがあります。しかし、扶養控除申告書は頻繁に作成するものではないため、どのように記入すれば良いか分からない人も多くいるでしょう。

そこで今回は、扶養控除申告書の概要を解説したうえで、書類の書き方について詳しく解説します。扶養控除申告書の記入方法を知りたい人は、ぜひ当記事をご覧ください。

この記事の目次

[閉じる]1.扶養控除申告書とは?

扶養控除申告書とは、年末調整の際に勤務先へ提出する申告用の書類のことです。正式名称は「給与所得者の扶養控除等(異動)申告書」といい、会社は扶養控除申告書をもとに、毎月の給与計算から所得税の源泉徴収税額を天引きします。

扶養控除申告書は、会社に勤めている人であれば、基本的に誰もが提出する書類です。

以下の5つの控除制度により、控除額が決まります。

- ・扶養控除

- ・配偶者控除

- ・障害者控除

- ・寡婦(寡夫)控除

- ・勤労学生控除

上記の制度は、いずれも一定の条件の下に納税者の税負担が軽減される制度です。

1-1.扶養控除の対象

扶養控除の対象となる人は、以下の要件に該当する配偶者と扶養親族です。

| 配偶者 | ・民法の規定に基づいて婚姻関係にある ・給与所得者と生計を一にしている ・給与所得者の年間所得の見積額が900万円以下である ・配偶者の年間所得の見積額が95万円以下である ・配偶者が当年度に青色申告書の事業専従者として給与の支払いを受けていない、又は白色申告書の事業専従者ではない |

| 扶養親族 | ・配偶者を除く親族(6親等内の血族および3親等内の姻族)、又は都道府県知事や市区町村長から養育や養護を委託された児童や老人 ・年齢16歳以上である ・給与所得者と生計を一にしている ・扶養親族の年収から公的年金などを差し引いた所得額が48万円以下である ・当年度に青色申告書の事業専従者として給与の支払いを受けていない、又は白色申告書の事業専従者ではない |

配偶者・扶養親族のいずれも、その年の12月31日に対象者の要件を全て満たしていることが条件となっています。

1-2.扶養控除申告書の提出時期

扶養控除申告書の提出時期は、その年の最初の給与が支払われる前日までとなっています。継続して働いている人であれば、前年度の年末調整にあたる11月~1月に提出することが一般的です。

以下のような事情により、年度途中で申告内容の変更が生じた場合は、異動として申告書に追記を行います。

- ・転職によって主たる給与の支払者が変わった

- ・出産や介護により扶養親族が増えた

- ・家族が結婚や就職により、扶養親族の要件から外れた

1-3.提出の際に必要な書類

基本的に配偶者控除や扶養控除を申告する場合、扶養控除申告書の他に必要となる書類はありません。ただし、以下の場合は、必要書類を添付する必要があります。

▼年度途中に転職して勤める企業が変わった場合

| 必要となる書類 | 前職の源泉徴収票 |

| 添付する部数 | 一部 |

▼勤労学生控除を申告する場合

| 必要となる書類 | 勤労学生であることを証明する書類 |

| 添付する部数 | 一部 |

▼海外に留学しているなど、非居住者である親族を対象として扶養控除等を申告する場合

| 必要となる書類 | 「親族関係書類」 例:戸籍附表やパスポートのコピー 「送金関係書類」 例:居住者が国外居住親族へ送金したことを証明する金融機関の書類又はコピー |

| 添付する部数 | 各一部 |

2.扶養控除申告書の書き方

扶養控除申告書に必要事項を記入する際は、さまざまな点に注意しなくてはなりません。

たとえば、扶養控除申告書は令和2年分から一部様式が改正されているため、平成31年・令和元年分の書き方とは変更点があることに注意が必要です。

ここからは、扶養控除申告書の書き方について、具体的に解説します。

2-1.氏名・住所などの基本情報

申告書の最上段は、給与所得者の基本情報を記入するブロックです。真ん中より右側の「あなたの氏名」「あなたの住所又は居所」などに自分の基本情報を記入します。

基本情報欄の書き方は、以下の通りです。

- ・左側の「所轄税務署長等」「給与の支払者の~」という欄は記入しない

- ・「あなたの氏名」欄にある「印」には、シャチハタ以外の印鑑で押印する

- ・勤務先にマイナンバーの記載された帳簿等がある場合、「あなたの個人番号」は記入しない

- ・2箇所以上から給与支払を受けている人で、他の給与支払者に「従たる給与についての扶養控除等申告書」を提出している場合、右側の「従たる給与についての扶養控除等申告書の提出」に○を付ける

基本情報以降は、該当する項目がある場合に記入することとなります。配偶者や扶養親族がおらず、自分自身も障害者・寡婦・寡夫・勤労学生でなければ、基本情報の記入だけで終了です。

2-2.源泉控除対象配偶者

源泉控除対象配偶者の欄には、配偶者の情報を記入します。

源泉控除対象配偶者欄の書き方は、以下の通りです。

- ・所得の見積額」には、年収から必要経費を差し引いた金額を記入する(所得が給与の場合の計算方法は、年収から給与所得控除額の55万円を差し引いた金額を記入する)

- ・配偶者が非居住者である場合、「非居住者である親族」に○を記入する

- ・「住所又は居所」には、給与所得者と住所が同じであれば「同上」と書く。住所が異なる場合は、配偶者本人の住所を記入する

「個人番号」の記入の有無は勤務先によって異なります。自分で判断せず、勤務先に確認したうえで記入しましょう。

2-3.控除対象扶養親族

控除対象扶養親族の欄には、扶養親族の情報を記入します。基本的な書き方は源泉控除対象配偶者と同様です。

源泉控除対象配偶者欄の書き方は、以下の通りです。

- ・「あなたとの続柄」には、給与所得者本人から見た扶養親族の続柄を記入する

- ・扶養親族の年齢が19歳以上23歳未満の場合は「特定扶養親族」にチェックを付ける

- ・扶養親族の年齢が70歳以上であり、給与所得者又は配偶者の直系尊属かつ同居している場合は「同居老親等」に、その他の場合は「その他」にチェックを付ける

- ・扶養親族が非居住者である場合、「生計を一にする事実」には海外に送金等した合計額を記入する

配偶者は確定申告の用紙に別の欄が設けられているため、扶養控除には該当しません。

2-4.障害者・寡婦・寡夫又は勤労学生

「障害者・寡婦・寡夫・勤労学生」の記入事項は、以下の通りです。

| 障害者 | ・障害者手帳の種類 ・手帳の交付年月日 ・障害の等級 ・障害者の氏名(本人以外の場合) |

| 寡婦・寡夫 | ・配偶者の死別、離婚、生死不明の区分 ・生計を一とする子どもの氏名と年間所得の見積額 |

| 勤労学生 | ・学校名 ・入学年月日 ・年間所得の種類と見積額 |

寡婦・寡夫・勤労学生は、給与所得者本人が該当する場合のみ記入します。

扶養親族の子どもがいる寡婦かつ、合計所得金額が500万円以下の際は、「特別の寡婦」にチェックを付けます。

対して障害者は、本人だけでなく、配偶者・扶養親族も控除対象です。

障害者控除を受ける場合は、障害者・特別障害者・同居特別障害者の中から、該当する区分にチェックを付けます。扶養家族が障害者の場合は、人数の記入も必要です。

2-5.他の所得者が控除を受ける扶養親族等

「他の所得者が控除を受ける扶養親族等」は、同一の生計内で所得者が2人以上いる場合に記入するブロックです。給与所得者の扶養親族を他の所得者が扶養親族として申告することができます。

たとえば、共働きの世帯で、子どもの扶養を夫本人ではなく妻としたい場合は、左から子どもの氏名・続柄・生年月日・住所を記入しましょう。控除を受ける他の所得者には、妻の氏名・続柄・住所を記入します。

2-6.16歳未満の扶養親族

「16歳未満の扶養親族」の欄は住民税に関する項目です。16歳未満の扶養親族がいる場合に該当者の情報を記入します。書き方は、控除対象扶養親族と変わりません。

ただし、以下の点に注意して記入する必要があります。

- ・扶養親族が非居住者の場合は、「控除対象外国外扶養親族」に○を付ける

- ・扶養親族に所得がある場合は、「所得の見積額」に金額を記入する

住民税に関する事項は、16歳未満の扶養親族がいる場合のみ記入します。

3.まとめ

年末調節の際に必要となる扶養控除申告書には多くの記入欄があります。記入漏れや間違った書き方をしないためにも、それぞれの欄の特徴と記入時の注意点を押さえたうえで、書類に必要事項を記入することが大切です。

手取りの金額を増やすためにも、ぜひ今回の記事を参考に、正しい情報を記入しましょう。

-

人事・労務ご担当者様必見!雇用保険・社会保険・労働保険の電子申請クラウドシステム。

-

マイナンバー対策はお済みですか?

マイナンバーの管理ルールに基づいた適切な取り扱いが行えます。 -

離職票などの配付もシステム内で完結。マイナンバーの収集も安全かつ効率よく。ワークフロー・クラウドシステム DirectHR

-

入力をしない・させない、だから迷わない年末調整申告を実現!法令改正にもスムーズに対応。

「年に1回の作業だからこそ」申告者の煩わしさを軽減します。 -

#年末調整 #スマホで申告 #問い合わせ減少

-

#年末調整 #使いやすさ #わかりやすさ

-

マイナンバーや手続進捗管理も国内データーセンターで高セキュリティ管理。年間340万を超える電子申請の実績!

-

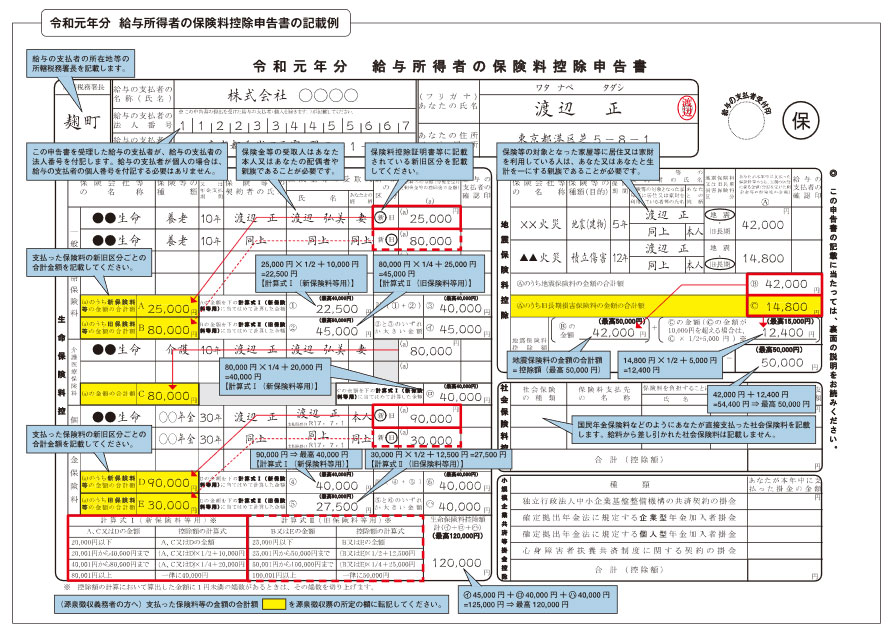

引用:国税庁「令和元年分 給与所得者の保険料控除申告書の記載例」

引用:国税庁「令和元年分 給与所得者の保険料控除申告書の記載例」